一文看懂中国TWS耳机全产业链

中国TWS耳机行业——定义与组成结构

TWS耳机是将TWS技术应用于蓝牙耳机领域所产生的一种新的智能穿戴产品,主要由充电盒部分与无线耳机部分组成。

TWS耳机定义与工作原理

TWS是True Wireless Stereo(真无线立体声)的缩写,该技术是基于蓝牙芯片的发展而出现。TWS耳机是将TWS技术应用于蓝牙耳机领域所产生的一种新的智能穿戴产品。

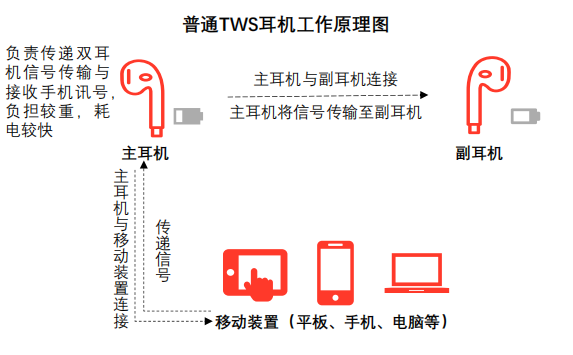

TWS耳机的基本工作原理是移动装置连接主耳机,再由主耳机通过蓝牙无线方式连接副耳机组成立体声系统,实现真正的蓝牙左右声道无线分离使用。由于TWS耳机左右单元没有物理线材连接,所以TWS耳机一般不采用micro USB接口方式充电,而是通过配备便携式充电盒以提供充电和收纳功能。

TWS耳机的主要组成结构

TWS耳机主要由充电盒部分与无线耳机部分组成,其中充电盒包括锂电池包、电源PCB组件、电池管理IC、LED充电指示灯模块等器件,无线耳机部分包括芯片(如蓝牙芯片、电源管理芯片等)、传感器(如加速度传感器、距离传感器等)、电池、麦克风及其他电子器件。

中国TWS耳机行业——主要特点

TWS耳机具有真正无线与可实现单双耳佩戴、智能化、主动降噪、交互方式多样化等特点,与传统有线蓝牙耳机相比,具有设计简单、解放双手、佩戴便利性更高等优势

TWS耳机的主要特点

TWS耳机具有真正无线与可实现单双耳佩戴、智能化、主动降噪、交互方式多样化等特点。

传统有线蓝牙耳机与TWS耳机对比

以下表格分别从传输方式、声控体验、音质、续航、优势等方面对传统有线蓝牙耳机与TWS耳机进行比较:

中国TWS耳机行业——核心技术总览

TWS耳机主要涉及主动降噪技术、传感交互技术以及新一代蓝牙音频技术,分别为用户提供了降噪功能、多样化交互方式及更优的音频体验

中国TWS耳机行业相关技术——主动降噪技术

TWS耳机的主动降噪方式是通过硬件(芯片、传感器、麦克风阵列等)与软件算法共同协作实现,主要分为主动噪声控制和环境降噪两种核心技术。

TWS耳机的降噪功能可有效降低外界噪音对音质的影响,其原理主要分为被动降噪和主动降噪两类。

被动降噪方式是耳机通过采用硅胶耳塞等隔声材料或其他特殊结构阻挡外界噪声,典型的被动降噪耳机有入耳式耳机、大耳罩耳机等。被动降噪耳机的降噪成本较低,但降噪效果较为逊色,一般只能阻隔高频噪音,对低频噪音降噪效果不明显。

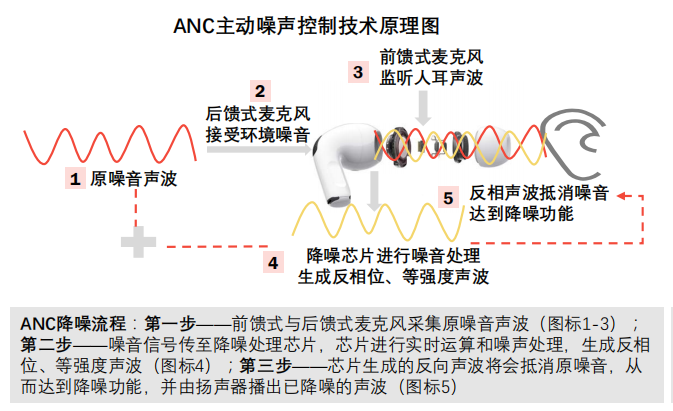

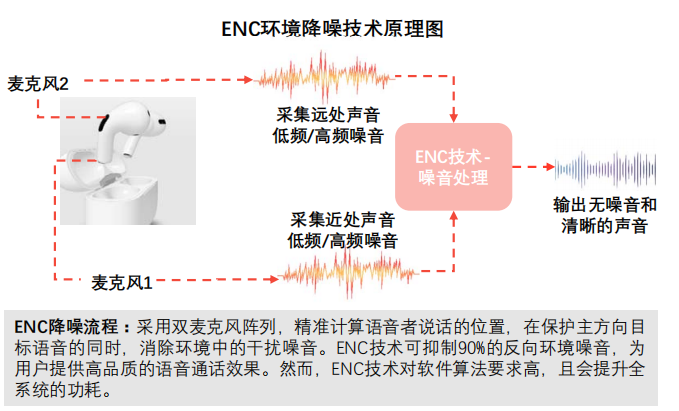

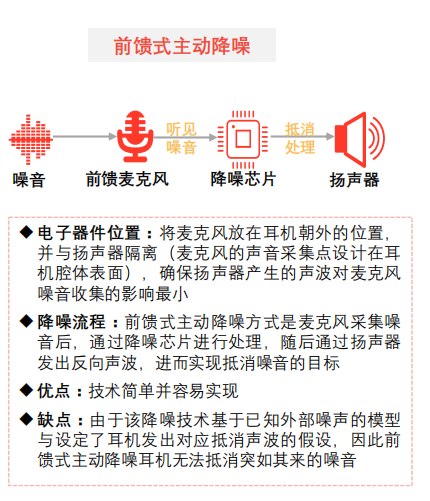

主动降噪方式是通过硬件(芯片、传感器、麦克风阵列等)与软件算法共同协作实现。现阶段,TWS耳机的主动降噪方式主要有ANC(Active Noise Control,主动噪声控制技术)和ENC(Environmental Noise Cancellation,环境降噪技术)两种。(1)ANC降噪技术是通过耳机内部的降噪系统产生于外界噪音相等的反向声波,使其与噪音中和,从而实现降噪效果。主动降噪耳机一般由负责捕捉环境噪音的麦克风、负责噪音分析与处理的降噪芯片以及负责产生反向声波的扬声器三部分组成;(2)ENC降噪技术是采用双麦克风阵列,精准计算语音者说话的位置,在保护主方向目标语音的同时,消除环境中的干扰噪音。ENC技术可抑制90%的反向环境噪音,为用户提供高品质的语音通话效果。然而,ENC技术对软件算法要求高,且会提升全系统的功耗。目前苹果Airpods Pro、华为Freebuds3、OPPO EncoW51、Vivo Neo等款式均采用了主动降噪技术。

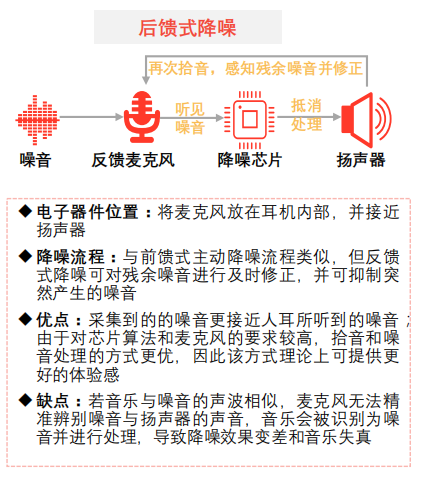

在TWS耳机的三种ANC主动降噪技术中,前馈与后馈结合式降噪方案结合前两者的优势,降噪性能更为优越,是大部分高端TWS耳机厂商首选方案。

TWS耳机的三种ANC主动降噪技术

中国TWS耳机行业相关技术——传感交互技术

随着芯片、传感器与AI算法技术的成熟,多样化的交互方式,如开盒即连、触控交互、语音唤醒、入耳检测、离线热词逐步应用于TWS耳机中。

基于不同芯片、传感器与AI算法等多种技术的融合,TWS耳机具有多样化的交互方式,如开盒即连、触控交互、语音唤醒、入耳检测、离线热词等。

中国TWS耳机行业相关技术——BLE Audio蓝牙技术

新一代蓝牙音频技术标准BLE Audio拥有三大技术特点,可为TWS耳机产品带来创新芯片解决方案和新功能,有助于加速TWS耳机行业的普及。

蓝牙标准主要包括经典蓝牙和低功耗蓝牙两大类,其中经典蓝牙主要应用于音频传输(如双向语音通话、单向音乐播放等),而低功耗蓝牙具有低功耗待机特点,主要应用于设备间的连接与配对功能。现阶段,大部分手机、蓝牙耳机等移动设备的一般使用具备经典蓝牙与低功耗蓝牙功能的双模蓝牙芯片。在2020年1月,蓝牙技术联盟(Bluetooth Special Interest Group,简称SIG)正式发布新一代蓝牙音频技术标准——Bluetooth LE Audio(低功耗蓝牙音频,以下简称BLE Audio),意味着低功耗蓝牙技术标准将支持音频传输功能。BLE Audio具有低功耗、连接范围广、单模蓝牙芯片成本较低等优势,因此头豹认为未来单模低功耗蓝牙有望替代传统蓝牙,换言之移动电子设备仅需使用单模低功耗蓝牙芯片即可。

•BLE Audio拥有三大技术特点(支持多重串流音频、支持广播音频、采用全新音频解码器LC3),可为TWS耳机产品带来创新芯片解决方案和新功能,有助于加速TWS耳机行业的普及。以下内容分别对BLE Audio的三大技术特点进行介绍:(1)多重串流音频技术:有助于跳过苹果独家的监听方案技术门槛,为开发者提供一种标准化的TWS耳机开发方式。同时,该技术可直接实现双耳直连、提供更好的立体声体验,并可使多台音源设备之间的切换更为顺畅。(*广播音频与音频解码器LC3技术位于下一页)

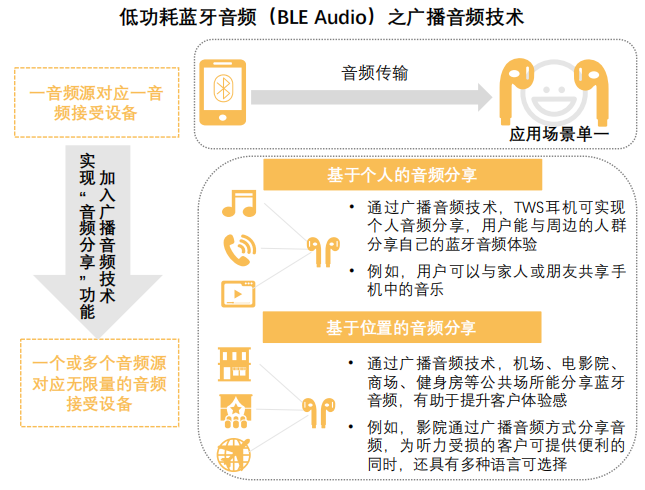

广播音频技术可实现基于人或位置进行音频分享功能,有利于拓展TWS耳机的应用场景;低复杂性通信编解码器有助于TWS耳机实现更高音质和更低功耗。

广播音频(Broadcast Audio)技术:可实现基于人或位置进行音频分享功能,突破当前“一音频源对应一音频接受设备”的单一应用场景,有利于拓展TWS耳机的应用场景。

低复杂性通信编解码器(Low Complexity Communications Codec)技术:有助于TWS耳机实现更高音质和更低功耗。

全球TWS耳机行业市场规模

伴随蓝牙、芯片、传感器等技术的成熟,TWS耳机将加速发展,有望成为增长最快的智能穿戴设备领域,预测全球市场规模在2024年将达401.3亿美元。

2016年9月苹果发布第一代Airpods,由于其连接稳定、低时延及无线化等优点,获得良好的市场反应。Airpods的面世推动耳机行业的变革,并开启耳机无线化时代,TWS耳机行业从萌芽期进入快速成长阶段。2016-2019年,全球TWS耳机市场规模(按销售额)从16.1亿美元增长至118.4亿美元,年复合增长率达94.4%。未来五年,伴随蓝牙、芯片、传感器等技术的成熟,以及在线办公和在线学习需求逐日旺盛,TWS耳机行业将加速发展,有望成为增长最快的智能穿戴设备领域,预测全球市场规模在2024年将达420.9亿美元。

中国TWS耳机行业市场规模

随着TWS耳机渗透加速,成为智能手机的主流标配耳机类型,中国TWS耳机市场在未来五年将会保持高速增长,市场规模有望在2024年达105.9亿美元。

2016-2019年,中国TWS耳机市场规模(按销售额)从3.4亿美元增长至24.0亿美元,年复合增长率达92.4%,以苹果的Airpods占市场主导地位。随着市场渗透率提升,TWS耳机将成为智能手机的主流标配耳机类型,中国TWS耳机市场在未来五年将会保持高速增长,市场规模有望在2024年达105.9亿美元。头豹认为,在2020年以后,中国安卓端TWS耳机市场规模超过苹果端,主要原因是:(1)安卓手机用户数量庞大,2019年中国安卓手机出货量是苹果手机的11倍。伴随安卓端TWS耳机性能优化,其市场占有率将大幅提升;(2)中国国产安卓端TWS耳机价格更具优势,有利于促进消费者尝试体验,促进中国TWS耳机行业市场需求加速增长。

中国TWS耳机行业——政策分析

TWS耳机属于消费电子或智能穿戴行业的细分领域,属于国家鼓励发展的产业,中国相关部门制定了一系列相关政策推进行业的发展。

随着信息化和智能化的迅猛发展,未来五年将是中国电子技术和电子产品更新换代的核心时期,中国政府大力支持电子信息产业的发展。TWS耳机属于消费电子或智能穿戴行业的细分领域,属于国家鼓励发展的产业,享受多项政策大力支持。近五年来,中国相关部门制定了一系列相关政策推进行业的发展:

中国TWS耳机行业——产业链分析

TWS产业链主要包括上游的主控蓝牙芯片、存储芯片、电池、传感器供应商,中游的整机制造商和封装厂商以及下游的终端品牌厂商。

中国TWS产业链主要包括上游元器件供应商、中游整机制造商和封装厂商以及下游的终端品牌厂商。其中,上游主要由TWS耳机与充电盒两部分的元器件组成,涉及主控蓝牙芯片、存储芯片、电池、传感器、MEMS麦克风等;中游的整机制造商具备精密组件加工能力,以OEM/ODM代工厂商为主;下游中端品牌厂商主要包括智能手机厂商、音频厂商、互联网企业等。

中国TWS耳机行业——产业链上游分析

主控蓝牙芯片是TWS耳机信号传输和音质表现的关键,中国蓝牙芯片供应商主要集中于中低端市场,以低价竞争切入市场,在技术方面与海外厂商仍有一定差距。

上游——主控蓝牙芯片行业

主控蓝牙芯片介绍:

蓝牙技术与音频编解码技术的水平决定了TWS耳机信号传输效果和音质,而这些功能一般集成在主控蓝牙芯片SoC内,因此主控蓝牙芯片是TWS耳机信号传输和音质表现的关键。蓝牙芯片系统设计难度较高,涉及音频、电源、射频、基带、CPU、软件等多个技术领域。伴随物联网场景的落地和智能穿戴设备性能升级,主控蓝牙芯片设计复杂度和技术难度也将有所提升,对芯片企业的综合技术能力提出更高于要求。

主控蓝牙芯片成本:

根据头豹调研,应用于TWS耳机的主控蓝牙芯片成本占比约为10%-20%,但由于芯片性能与市场定位不同,单颗芯片价格范围较广。例如,苹果H1主芯片的单颗价格高达11美元(约为77元),2019年恒玄科技的支持TWS功能的普通蓝牙音频芯片单价约为6.1元,智能蓝牙音频芯片单价约为12.31元,而一些中低端蓝牙芯片价格已下降至1.6元。随着主控蓝牙芯片产业链的成熟,当前整体的芯片单价也呈现下降趋势,有助于推动下游TWS耳机行业快速发展,但主控蓝牙芯片市场竞争也将会愈加激烈。

主控蓝牙芯片行业参与者:

现阶段,苹果Airpods搭载自主研发的H1芯片,而在2018年前,安卓端TWS耳机的主控蓝牙芯片主要由高通、恒玄科技(BES)、络达(Airoha)供应,但随着在2018年后TWS耳机行业快速发展,出货量大幅上涨,众多芯片厂商(如台湾瑞昱半导体、炬芯科技、原相科技、紫光展锐、汇顶科技等)陆续加入TWS主控蓝牙芯片市场。根据我爱音频网数据统计,截至2019年11月,中国TWS主控蓝牙芯片厂商超16家,芯片类型超49款,与2018年同期的芯片厂商(9家)和芯片类型数量(16款)相比显著增长。

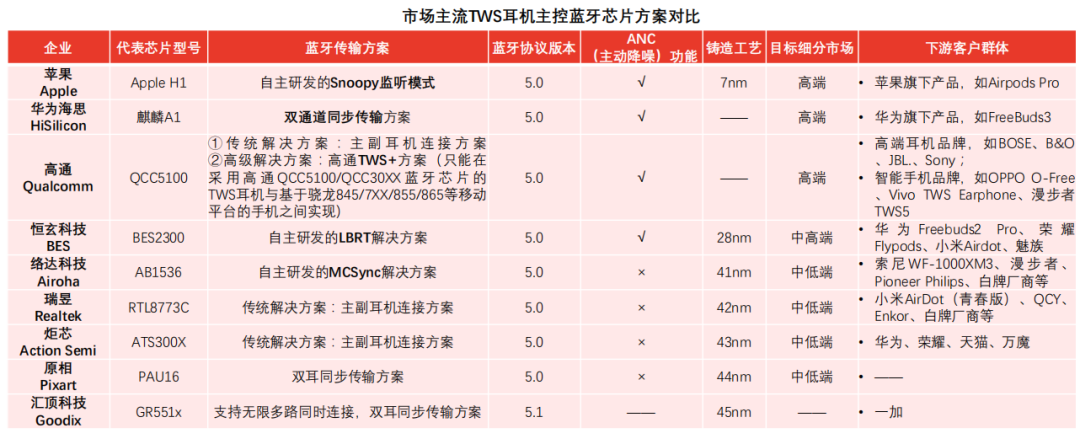

主控蓝牙芯片行业市场竞争格局:根据市场定位分类,蓝牙主控芯片市场可分为以下三个梯队:(1)中高端市场参与者主要有苹果、高通、华为海思等厂商;(2)中低端市场参与者主要有恒玄科技、络达科技、瑞昱、紫光展锐等;(3)低端市场参者者主要包括杰里科技、中科蓝讯等。除了苹果和华为海思(主要为自家产品供货),目前独立蓝牙芯片供应市场形成的C(CRS高通)、B(BES恒玄)、A(Airoha络达)的“CBA”格局,其中高通的CSR系列芯片市场占有率最高。

总体而言,中国蓝牙芯片供应商主要集中于中低端市场,以低价竞争切入市场,在技术方面与海外厂商仍有一定差距,在短期内有利于推动TWS耳机产品的普及率,然而在中长期来看,中国蓝牙芯片企业集中在中低端市场竞争,不利于企业技术水平和盈利水平的提升。

目前市场主流的TWS耳机主控蓝牙芯片包括苹果H1芯片、华为海思麒麟A1芯片、高通QCC5100系列芯片、恒玄BES系列芯片、络达AB1536芯片等。

上游——主控蓝牙芯片行业

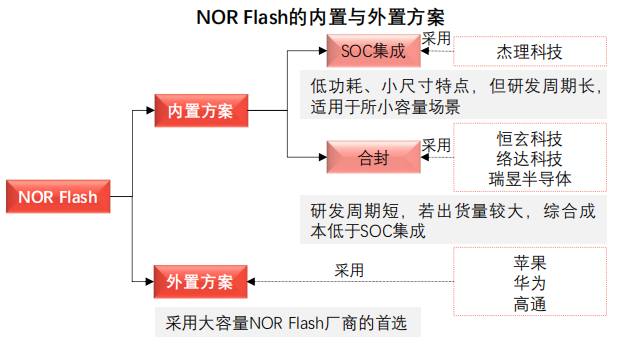

传统蓝牙耳机的功能少,主控蓝牙芯片的内存即可满足其需求。然而,TWS耳机的功能较多,其需要搭载一颗NOR Flash以满足更多固件和算法代码的存储需求。

上游——存储芯片(NOR Flash)

存储芯片介绍:存储芯片一般分为易失性存储芯片与非易失性存储芯片,其中非易失性存储芯片又可分为NOR Flash与Nand Flash两种技术类型:

(1)NOR Flash属于代码存储型芯片,具有高读取速度、低待机功耗、高可靠性、长使用寿命的特点,适用于手机、智能穿戴设备(如TWS耳机,智能手表等)物联网设备、电视、汽车等代码及部分数据闪存领域;

(2)Nand Flash属于数据存储型芯片,具有大容量存储、高写入速度,适用于智能手机、平板电脑、USB等领域。

下游TWS耳机行业的加速渗透与技术升级是NOR Flash需求增长的主要驱动力之一,有助于带动NOR Flash行业市场规模逐增长。

上游——存储芯片(NOR Flash)

NOR Flash市场规模:

下游TWS耳机行业的加速渗透与技术升级是NOR Flash需求增长的主要驱动力之一,有助于推动NOR Flash行业市场规模逐增长。

NOR Flash市场竞争格局:全球NOR Flash市场中,前五大主要参与者分别是旺宏电子、华邦电子、Cypress、美光以及兆易创新,其中五大巨头专注的市场有所差异,美国Cypress与美光专注于工业、航空、汽车电子市场,而中国的旺宏、华邦、兆易更专注于消费电子市场。

受益于TWS耳机出货量大增,微型电池行业市场规模将会从2019年的51亿元增长至2020年的94亿元,其扣式电池市场份额将从2019年的25%增长至2020年的57%

上游——电池

TWS耳机使用的锂电池主要分为扣式电池(扣式电池又分为扣式卷绕和扣式叠片两种类型)和针状软包电池,而TWS耳机充电盒使用的电池主要是聚合物软包电池。与针式软包或聚合物软包电池相比,扣式电池具有能量密度达、节约空间、重量更轻等优点,且众多TWS耳机机型(如苹果Airpods Pro、三星Galaxy Buds、华为FreeBuds3、小米Air2等)开始采用扣式电池,因此头豹认为扣式电池有望成为TWS耳机的主流方案。以苹果Airpods为例,Airpods2采用的是LG化学的针状电池,容量为25mAh,可支持5小时续航,但由于新一代产品——AirPods Pro加入主动降噪等新功能,提升了功耗,因此其需要搭载更大电池容量。功耗更大的Airpods Pro通过搭载体积更小的Varta 50mAh扣式电池,可支持4.5小时续航。

受益于TWS耳机出货量大增,微型电池行业需求也随之上涨。根据Counterpoint预测,微型电池行业市场规模将会从2019年的51亿元增长至2020年的94亿元,其扣式电池市场份额将从2019年的25%增长至2020年的57%,相应的针状软包电池市场份额将从2019年的48%下滑至18%。现阶段,扣式电池的供应商主要是德国瓦尔,而中国竞争者有亿纬锂能、鹏辉能源以及紫建电子。在价格方面,根据高工锂电数据显示,现阶段应用于高、中、低端TWS耳机的电池价格范围分别为15-20元/颗、7-15元/颗、低于5元/颗,中国国产电池均价为10-13元。

中国TWS耳机行业——产业链中游分析

下游OEM/ODM整机是TWS耳机产业链中价值量最高的一环,成本占比高达40%,主要厂商有立讯精密、歌尔股份、佳禾智能、共达电声等。

中游——OEM/ODM整机厂商

除了上游元器件外,OEM/ODM整机是TWS耳机产业链中价值量最高的一环,成本占比高达40%。根据头豹调研,苹果Airpods的整机成本约为600元,安卓端TWS耳机品牌的整机平均成本约为200-300元。TWS耳机整机成本较高的主要原因是,相比传统耳机,TWS耳机内部结构发生较大变化,除了与有线耳机共通的发声单元外,TWS耳机还增加各类传输芯片、传感器、存储芯片、降噪模组等零部件,同时还需要严格控制耳机形状、体积、重量等。这使TWS耳机的制造过程涉及大量的精密装配工艺和检测工序,如万魔声学TWS耳机制造过程中涉及了30个制造工艺和12道测试工序,进而导致TWS耳机制造成本高。

TWS耳机的OEM/ODM整机厂商可分为精密制造平台型厂商(如立讯精密、歌尔股份,主要为苹果系供应商)与传统电声产品OEM/ODM厂商(佳禾智能、共达电声、豪恩声学等),供应商详细情况见下图:

中国TWS耳机行业——产业链下游分析

随着TWS耳机市场前景日益明朗,行业市场参与者逐渐增多,分别有手机品牌厂商、音频厂商以及互联网厂商。

TWS耳机产业链下游为终端品牌厂商,除了华强北白牌小型厂商外,TWS耳机行业大型厂可分为三类,分别是手机品牌厂商(如苹果、华为、三星、小米等)、音频厂商(如森海塞尔、索尼、JBL、Beats、漫步者、万魔等)以及互联网厂商(如亚马逊、谷歌、网易云、酷狗、爱奇艺等)。

自2016年苹果推出Airpods后,各大手机厂商和音频厂商跟紧市场步伐,陆续推出TWS耳机产品,而智能降噪已成为TWS耳机最受欢迎的功能之一。

中国TWS耳机行业——用户分析

佩戴舒适度、音质、续航时间以及蓝牙连接稳定是影响中国消费者购买TWS耳机的主要因素。

TWS无线耳机的使用场景多样化,不仅可连接多种电子设备(如智能手机、平板电脑、电视、游戏机、笔记本电脑等),且可在运动、学习、驾驶、工作等场景使用。随着TWS耳机续航、传输、音质、价格等痛点的改善,消费者对TWS耳机的使用习惯逐渐养成。根据高通《2019年全球消费者音频产品使用现状调研报告》显示,在调研人群中,27%的消费者已拥有一副TWS耳机,约25%的消费者计划在未来一年内够买TWS耳机。

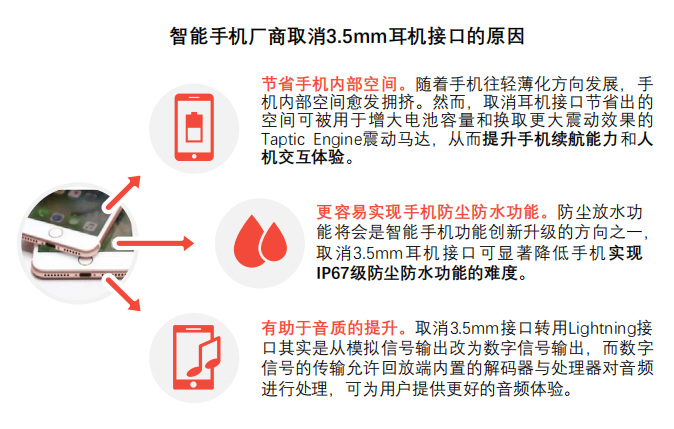

中国TWS耳机行业驱动因素——耳机接口取消推动助力TWS耳机的发展

在智能手机厂商逐渐取消3.5mm耳机接口的背景下,可实现真正无线的TWS耳机将会加速渗透,逐渐成为市场的通用标准。

智能手机的3.5mm耳机接口取消推动耳机无线化,助力TWS耳机的发展。

为了提升用户对智能手机的体验感,智能手机厂商通过减少手机的物联按键和接口以实现手机的轻薄、防水等特性。随着2017年苹果公司带头在Iphone7系列取消3.5mm耳机接口后,愈来愈多智能手机厂商的旗舰机型(如华为Mate10/P20、小米6/8等)也陆续取消3.5mm接口,因此未来取消3.5mm接口将会成为智能手机发展趋势。3.5mm接口的取消迫使用户转换采用Type-C/Lightning接口的有线耳机或TWS耳机,然而却无法实现同时充电与听歌的功能。在此背景下,可摆脱传统耳机的物理线材束缚,具备立体声系统的TWS耳机将会加速渗透,替代有线耳机,逐渐成为耳机市场的通用标准。

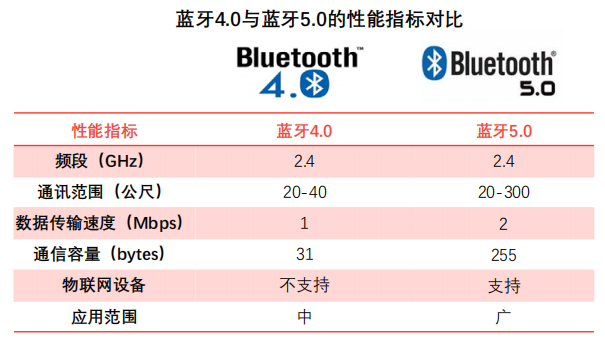

中国TWS耳机行业——蓝牙技术的升级推动TWS耳机行业的发展

蓝牙5.0的推出与普及满足TWS耳机的发展需求,显著提升产品性能和市场竞争力,助推TWS耳机行业加速发展。

蓝牙技术的升级推动TWS耳机行业的发展

TWS耳机主要通过蓝牙进行信号传输,然而由于TWS耳机的体积小、电池容量小等特性,且需满足用户对耳机的连接稳定性、续航、音质等方面的追求,因此具有更快的传输速度、更稳定的连接能力以及更低功耗的蓝牙连接技术是TWS耳机行业发展的核心技术之一。

蓝牙5.0的推出满足TWS耳机技术发展需求。2016年6月,蓝牙5.0技术标准颁布。与蓝牙4.0相比,蓝牙5.0技术提升了2倍的传输速度、4倍的传输距离以及8倍的数据传输量,并保持了蓝牙传输的低功耗、稳定性强的特性。蓝牙5.0技术有效提高无线信号的传输质量,并使TWS耳机实现了双边通话功能(即两只耳机可作为主扬声器使用),从而改善用户的使用体验及提升产品竞争力。

此外,自2017年起,芯片厂商和智能手机厂商纷纷顺应TWS耳机市场的趋势,推出一系列支持蓝牙5.0的TWS芯片和智能手机。蓝牙5.0技术的快速普及为采用蓝牙5.0技术的TWS耳机提供了硬件基础的同时,加速TWS耳机行业的发展。近三年,主流的手机厂商、声学厂商及互联网企业持续推出的TWS耳机产品超30款,如2017年,三星推出Gear IconX、索尼推出WF-1000X;2018年,华为推出Freebuds、小米推出Airdots;2019年,苹果推出Airpods2、Vivo推出Earphone、万魔推出Stylish等。

中国TWS耳机行业——产品技术升级与更新换代需求促进行业发展

在短期内TWS耳机行业虽受疫情的冲击,但中长期行业市场增长趋势不变,主要原因是TWS耳机行业的需求端与供应端协同发力驱动TWS耳机行业加速渗透与增长。

从供给端与需求端分析TWS耳机市场驱动力

在2020年新冠疫情的影响下,复工延迟、物流停滞,叠加第一季度TWS耳机产品上新不足等因素,导致2020年第一季度TWS耳机销售量萎缩。根据西南证券搜集某主流电商平台2月TWS耳机的数据显示,TWS耳机销售总额为6.7亿元,MoM-14.1%;单月总销售量实现320.7万套,MoM-17.7%;平均单价达到210元,MoM+4.5%。

在短期内TWS耳机行业虽受疫情的冲击,然而,头豹认为2020年第二季度的TWS耳机需求将会逐渐回补,TWS耳机市场中长期增长趋势不变。其主要原因是TWS耳机行业的需求端与供应端协同发力驱动TWS耳机行业加速渗透与增长,具体而言:(1)供应端:一方面是巨头互联网企业入局,促进行业标准化和产品技术升级,另一方面是主流智能手机厂商加速布局,推出不同价位新产品满足消费者需求;(2)需求端:TWS耳机价格门槛较低与换机潮需求强烈加速产品需求量上涨与市场渗透率提升。

中国TWS耳机行业——智能化程度将会逐步提升

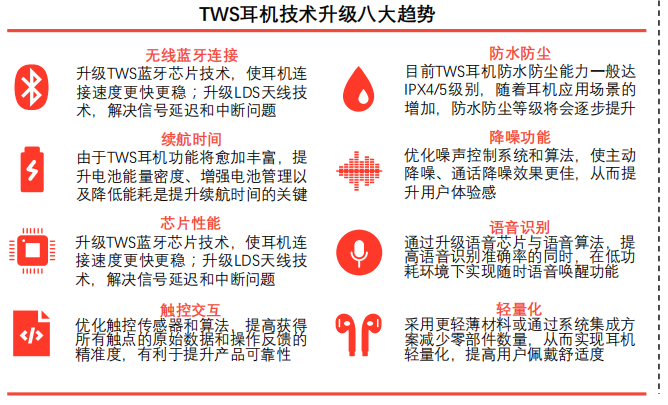

随着人工智能技术的逐步成熟,TWS耳机将逐步具备独立的感知计算能力,其智能化水平将持续优化。

TWS耳机技术持续升级,智能化程度将会逐步提升

随着TWS耳机的连接稳定性、延迟等痛点(也即是无线蓝牙传输问题)得到基本解决后,TWS耳机技术水平将会持续提升(如电池续航时间优化、耳机降噪效果提升、语音识别准确率提高等),有利于加速TWS耳机产品迭代升级和促进行业蓬勃发展。

此外,随着人工智能技术的逐步成熟,TWS耳机将逐步具备独立的感知计算能力,其智能化水平将持续优化。现阶段,TWS耳机智能化功能主要与自家手机品牌的手机语音助手相结合,通过语音唤醒功能实现打电话、调节音量、切歌等操作。为了满足消费者多样化需求,头豹认为未来TWS耳机将植入更多传感器和更成熟的人工智能算法,提升TWS耳机应用场景和功能的丰富度,如可支持在运动场景下的健康监测、精准翻译、内容搜索、运动路径记录,声纹识别确认身份、声纹支付等。

中国TWS耳机行业——SiP将成TWS耳机的主流封装技术

为了满足空间及轻量化的双重要求,未来TWS耳机传感器和功能的增加将倒逼零部件 模块化,而SiP将会成为TWS耳机主流的封装技术。

在轻量化和模组化趋势下,SiP将成TWS耳机的主流封装技术

系统级封装(System in Package,以下简称:SiP)是通过并排或叠加等方式将多种功能芯片集成在一个封装体内,从而实现一个基本完整的功能。为了满足空间及轻量化的双重要求,未来TWS耳机传感器和功能的增加将倒逼零部件模块化,而SiP凭借低成本、小型化、高性能、小型化、兼容性强等优势将会成为TWS耳机主流的封装技术。

中国TWS耳机行业——竞争格局

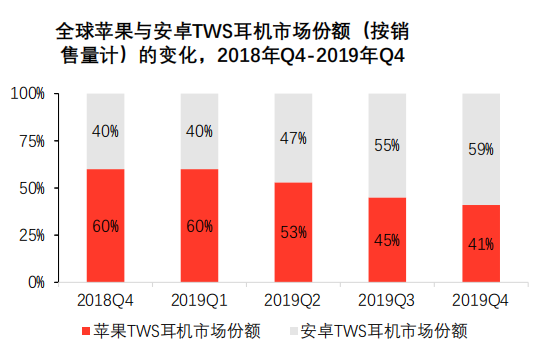

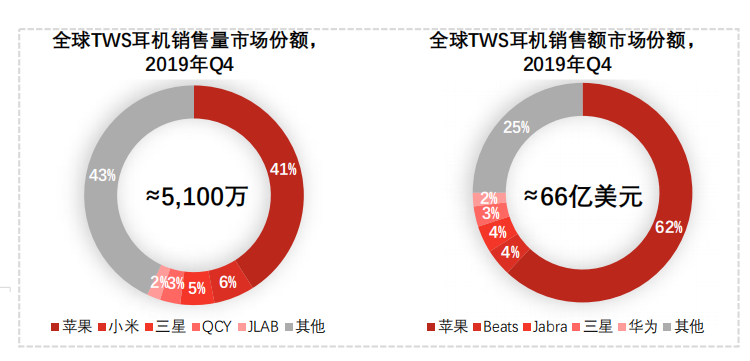

TWS耳机市场格局与当年手机群雄并起的时代相似,竞争格局较为分散,全球TWS耳机出货量前三名分别是苹果、小米与三星,占比分别为41%、6%和6%。

苹果Airpods为TWS耳机市场主力军,安卓系品牌奋力直追。

TWS耳机市场可主要分为苹果系与安卓系。苹果通过对TWS耳机提前布局,在TWS耳机行业树立了产品价位与性能标准,赢得市场布局先机,而安卓系品牌在近三年积极布局,出货量持续上涨。根据从Counterpoint数据显示,苹果Airpods市场份额处于领先地位,但市场份额从2018年第四季度的60%下降至2019年第四季度的41%,而安卓系TWS耳机由于蓝牙传输技术水平的提升,激活了终端消费者需求,市场规模与占有率呈上升趋势。

从细分的品牌竞争格局来看,截至2019年第四季度,全球TWS耳机出货量前三名分别是苹果、小米与三星,占比分别为41%、6%和5%。苹果凭借最新款Airpods Pro耳机的主动降噪新功能,赢得消费者青睐,其占全球TWS耳机市场41%销量和62%销售额,位居行业第一;而小米TWS耳机则凭借“高性价比”和品牌优势,吸引价格敏感型消费者,位居第二。目前TWS耳机市场格局与当年手机群雄并起的时代相似,竞争格局较为分散。虽然安卓系TWS耳机市场占有率在2019年Q4季度达59%,但出货量位居第二的小米仅占6%市场份额。若按照智能手机演进的方式,随着TWS耳机产业链的成熟与规范,未来TWS耳机行业将向大品牌厂商集中。

从产品价位段来看,目前TWS耳机行业市场呈现“哑铃型”,高端与低端市场出货量较大,行业头部企业和主推高性价比产品的企业将会享受行业早期发展红利。

从TWS耳机产品价位段来看,TWS耳机市场格局呈哑铃型(两头大中间小”特征),即高端市场(产品售价超过1,500元,以苹果、索尼、森海塞尔等产品为代表)和低端市场(产品售价低于200元,以主打高性价比或华强北白牌的产品为代表)两端的销售量大,而处于腰部的中、中高端市场(产品售价范围为500元-1500元,以华为、三星)出货量较小。在目前“哑铃型”市场格局中,TWS耳机行业头部企业和主推高性价比产品的企业将会享受行业早期发展红利。

长期来看,随着TWS耳机技术升级与产业链成熟,行业市场格局将会从“漏斗型”走向均衡,最后向头部手机品牌厂商集中。

长期来看,头豹认为,随着TWS耳机技术升级与产业链成熟,未来行业市场格局将经历三大阶段,从哑铃型走向均衡,最终向头部手机品牌厂商(如苹果、华为、三星、OPPO、vivo、小米等全球)集中。

中国TWS耳机行业——头部企业对比

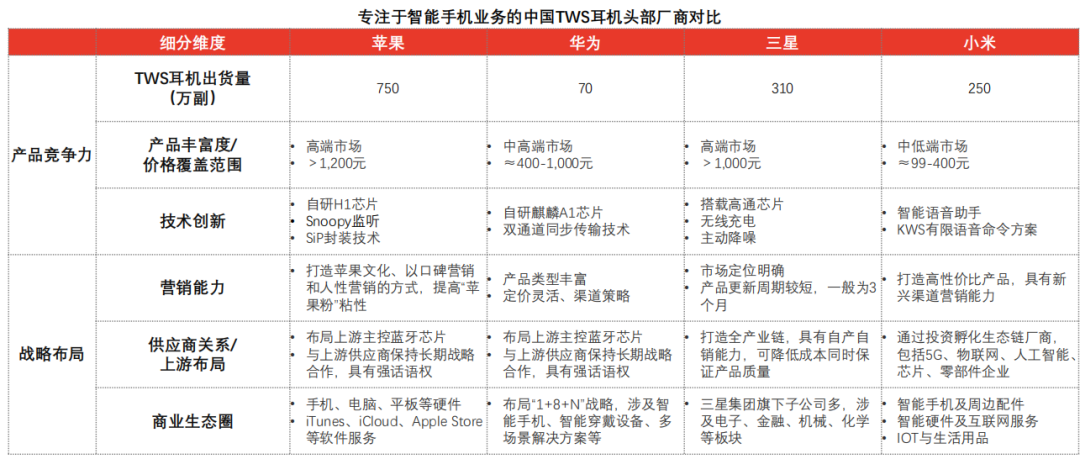

根据TWS耳机出货量、产品丰富度、技术创新、营销能力、供应商关系/上游布局、商业生态圈六个维度对专注于智能手机业务的中国TWS耳机头部厂商进行对比。

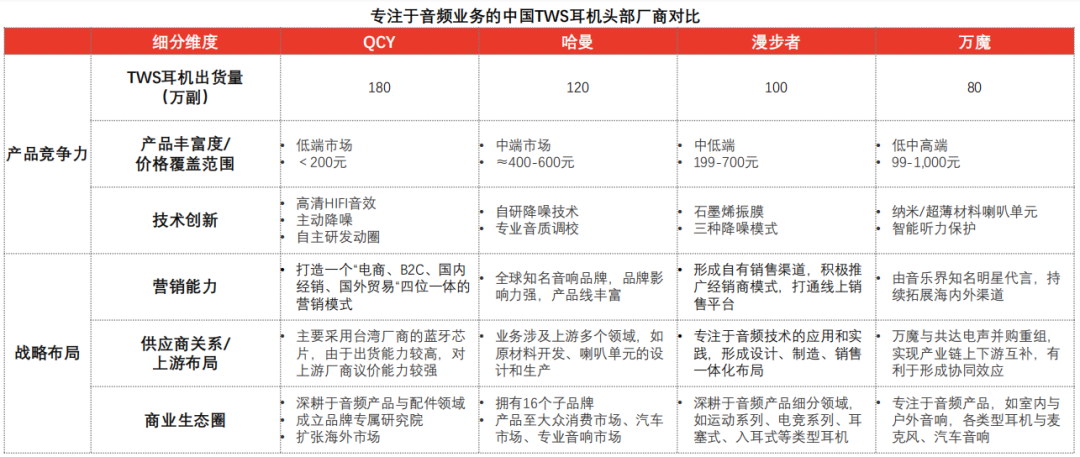

根据TWS耳机出货量、产品丰富度、技术创新、营销能力、供应商关系/上游布局、商业生态圈六个维度对专注于音频业务的中国TWS耳机头部厂商进行对比。

中国TWS耳机行业——企业排名

根据TWS耳机出货量、产品丰富度、技术创新、营销策略、供应商关系/上游布局、商业生态圈六个维度对中国TWS耳机头部厂商进行对比。

中国TWS耳机行业厂商排名

本报告根据TWS耳机出货量、产品丰富度、技术创新、营销能力、供应商关系/上游布局、商业生态圈六个维度对中国TWS耳机行业头部企业进行对比。

苹果、三星、华为在六个维度均表现突出,是中国中国TWS耳机行业领导者;小米与漫步者为市场强表现者,哈曼、万魔、QCY为市场竞争者。

中国TWS耳机行业——企业研究

在TWS耳机行业中,投资者可重点关注低功耗蓝牙芯片、ODM/OEM代工、主动降噪技术、智能语音技术四大相关板块。

中国TWS耳机行业——投资风险

中国TWS耳机行业存在市场需求与渗透率不及预期、行业竞争加剧、企业产品研发进步不及预期、等投资风险。

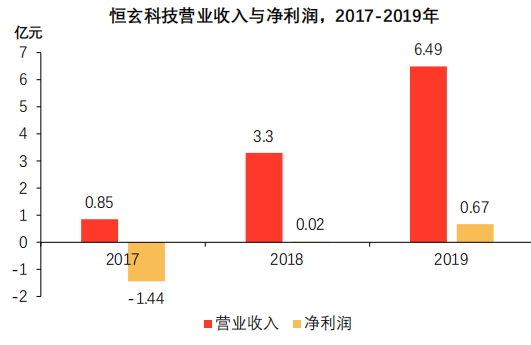

中国TWS耳机上游企业推荐——恒玄科技

恒玄科技主要从事智能音频SoC芯片的研发,产品广泛应用于TWS耳机、蓝牙耳机等智能终端领域,并进入多个安卓手机厂商与专业音频厂商的供应系统

恒玄科技注重研发工作,拥有多项专利与领先技术优势,并通过长期的产品技术迭代及市场认证,逐步形成稳定的客户群体。

投资亮点1:持续高研发投入,拥有领先技术优势

在研发与技阿术方面,恒玄科技注重研发工作,拥有多项专利与领先技术优势。

重视研发,持续加大研发投入2017年,恒玄科技处于发展起步阶段,进行大规模投入技术研发,研发营收占比超53%。随着近两年营收增长,企业仍保持20%以上的研发营收占比。

专利竞争优势截至2020年4月,恒玄科技共拥有39项专利,形成了以双耳传输、双麦降噪、多声道音频、主从切换、低功耗蓝牙音频为代表的核心知识产权体系。

率先推出主动降噪蓝牙单芯片恒玄科技拥有自主产权的高性能主动降噪技术,是中国国内首家推出主动降噪蓝牙芯片并实现量产出货的厂商,产品目前已在华为、OPPO、小米等多个TWS耳机品牌中应用。

投资亮点2:形成较强的客户资源壁垒

恒玄科技通过长期的产品技术迭代及市场认证,逐步形成稳定和成熟的客户群体,目前企业已覆盖华为、哈曼、三星、OPPO、小米等知名品牌客户。此外,在新产品研发过程中,恒玄科技与品牌客户需要相互配合与协同研发,有利于两者之间打造一个产品开发的良性闭环,进而在长期合作中形成较强的粘性。

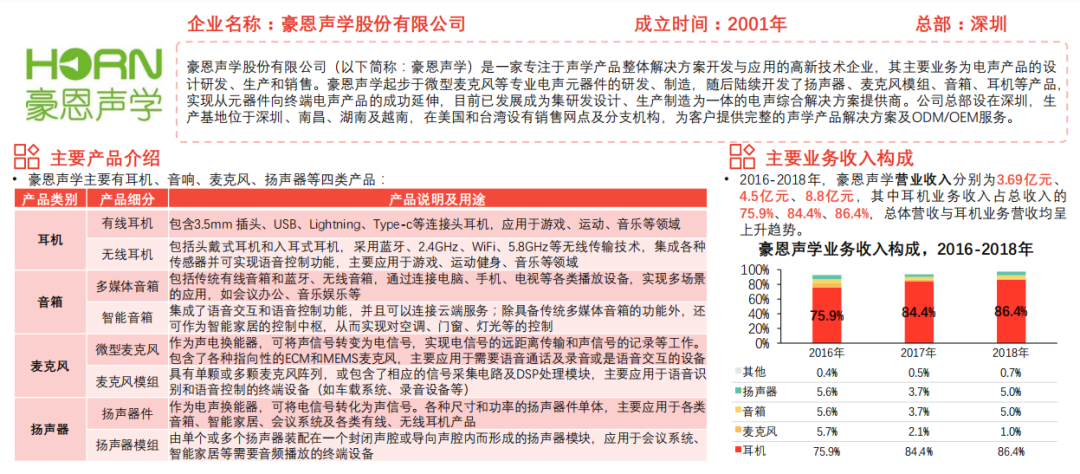

中国TWS耳机中游企业推荐——豪恩声学

恒玄豪恩声学是一家集研发设计、生产制造为一体的电声综合解决方案提供商,其主要业务为电声产品的设计研发、生产和销售

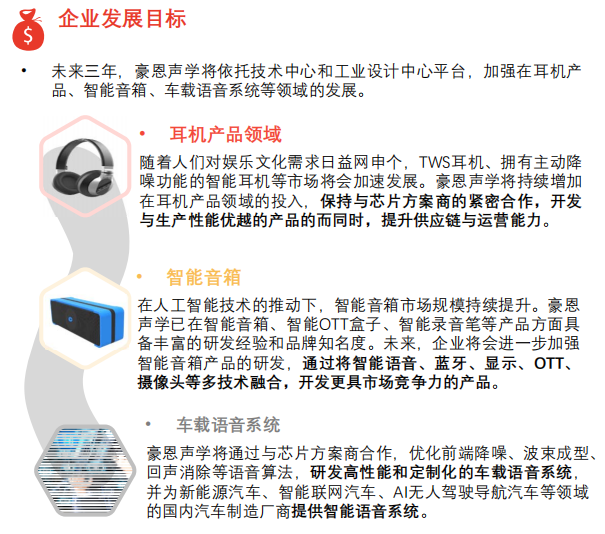

豪恩声学具有产品开发设计经验丰富与客户资源丰富的优势,未来三年,企业将加强在耳机产品、智能音箱、车载语音系统等领域的发展。

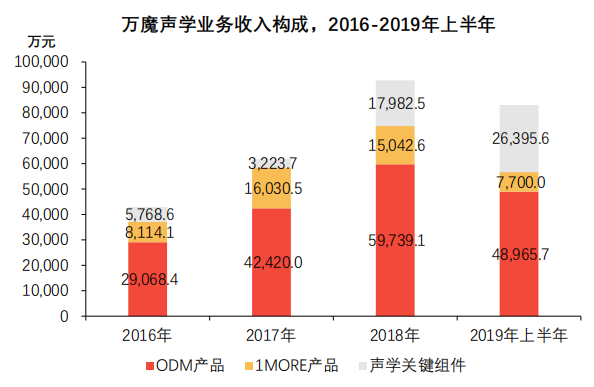

中国TWS耳机下游企业推荐——万魔声学

万魔声学是一家音乐穿戴式配件研发商,专注于声学研发设计与智能软硬件的开发,销售渠道已覆盖中国、北美、欧洲、东南亚等数十个国家及地区。

企业主营业务包括ODM产品、自主品牌(1MORE)以及声学关键组件三大部分,近4年的营收主要来源于ODM产品业务,占比均超80%。

投资亮点1:利润分成销售模式有助于企业维持高水平品控

与传统的成本加成的销售模式不同,万魔声学采用小米生态链通用的利润分成销售模式,即企业产品出厂时按成本价格销售给大客户小米,小米将产品销售后获得的净利润按约定比例进行分配,目前分成比例约为50%。该销售模式有利于稳定企业产品质量水平同时,可与下游大客户小米进行利益绑定,共享行业红利。

投资亮点2:市场认可度高,品牌优势显著

万魔声学的自由品牌(1MORE)产品已销售至全球多个国家与地区,并多次获得海内外奖项,市场影响力大,有利于为企业的未来业绩提供重要支撑。

在国际品牌影响力方面,2016年11月,1MORE获得日本VGP奖;2019年6月亚洲消费电子展中,1MORE Stylish时尚真无线耳机荣获2019亚洲消费电子展音频设备奖(Best Audio Product);美国知名权威媒体《消费者报告》将万魔耳机列在全球耳机类186个名牌竞品中的第一名、第二名向消费者重点推荐。

在中国品牌影响力方面,1MORE万魔耳机在2018中国经济峰会中获得“中国经济十大创新企业”;2019年,万魔声学获“2019年度音频行业技术创新大奖”;2020年,1MORE获得2019年度中国十大耳机品牌。

参考资料来自:头豹、驭势资本研究所

在公众号内回复您想搜索的任意内容,如问题关键字、技术名词、bug代码等,就能轻松获得与之相关的专业技术内容反馈。快去试试吧!

由于微信公众号近期改变了推送规则,如果您想经常看到我们的文章,可以在每次阅读后,在页面下方点一个「赞」或「在看」,这样每次推送的文章才会第一时间出现在您的订阅列表里。

或将我们的公众号设为星标。进入公众号主页后点击右上角「三个小点」,点击「设为星标」,我们公众号名称旁边就会出现一个黄色的五角星(Android 和 iOS 用户操作相同)。

京公网安备 11010802033920号

京公网安备 11010802033920号