据知名分析机构ICinsights报道,在中国的集成电路市场和中国的本土集成电路生产之间应该有一个非常明显的区别。正如IC Insights经常指出的那样,尽管自2005年以来中国一直是最大的IC消费国,但这并不一定意味着中国内部IC产量将大幅度增加。

如图1所示,2020年中国的IC产量占其1,434亿美元IC市场的15.9%,高于2010年10年前的10.2%。此外,IC Insights预测,到2025年,这一份额将比2020年增加3.5个百分点,达到19.4%。(平均每年增长0.7个百分点)。

ICinsights进一步指出,去年在中国制造的价值227亿美元的IC中,总部位于中国的公司仅生产了83亿美元(36.5%),仅占中国1,434亿美元IC市场的5.9%。而台积电,SK海力士,三星,英特尔,联电和其他在中国设有IC晶圆厂的海外公司则生产了其余的产品。IC Insights估计,在中国公司生产的83亿美元IC中,约有23亿美元来自IDM,60亿美元来自中芯国际等纯粹的代工厂。

如果如IC Insights预测的那样,到2025年,中国的IC制造业将增加到432亿美元,那么中国的IC产量仍仅占预测的2025年全球IC市场总额5,779亿美元的7.5%。即使在某些中国生产商的IC销售量大幅增加之后(许多中国IC生产商都是代工,他们将其IC出售给将这些产品转售给电子系统生产商的公司),但基于中国的IC生产仍可能代表到2025年,仅约占全球IC市场的10%。这将远远低于中国之前制定的,到2025年,我国芯片国产化率需达到70%的目标。

目前,预计中国的集成电路生产将在2020年至2025年期间实现13.7%的强劲复合年增长率。但是,考虑到去年中国的IC产量仅为227亿美元,这种增长是从一个相对较小的基数开始的。

ICinsights指出,即使中国存储器初创企业YMTC和CXMT正在建立新的IC生产,所以IC Insights仍认为,外国公司将成为未来中国IC生产基地的很大一部分。

ICinsights之前曾强调,关于中国在IC需求的自给自足讨论,许多观察者忽略了一个主要问题,那就是他们缺乏本土的非内存 IC技术。他们表示,中国没有主要的模拟,混合信号,服务器MPU,MCU或专用逻辑IC制造商。而这些IC产品细分市场占了去年中国IC市场的一半以上,这些市场由拥有数十年经验和数千名员工的根深蒂固的外国IC生产商所主导。尽管每个人都专注于中国在内存市场的发展,但要在非内存IC领域自力更生,对中国来说是一个更加困难的问题。IC Insights认为,中国公司要在非内存IC产品领域中获得竞争力需要数十年的时间。

他们表示,目前,中国在未来的集成电路产业能力方面勇敢面对。但是,鉴于当今中国公司IC生产和技术的起步极小且尚未开发,并且购买先进的半导体制造设备的难度越来越大,IC Insights认为,中国要实现芯片(内存和非内存)自给自足的目标在未来五年甚至未来十年内基本不可能取得重大进展。

ICinsights:中国大陆今年将占晶圆代工业务的22%

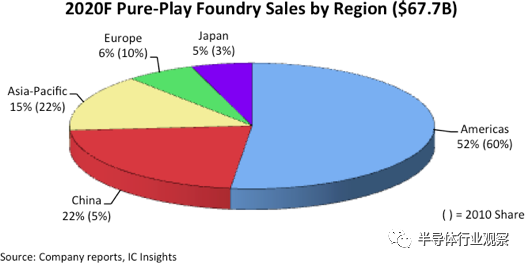

据ICinsights之前报告显示,中国大陆在2018年的几乎贡献了纯晶圆代工市场在当年的所有增长。2019年,中美贸易战减缓了中国的经济增长,但其晶圆代工市场份额仍然增长了两个百分点,达到21%。此外,尽管今年早些时候Covid-19关闭了中国经济,但据预测,到2020年,中国在纯晶圆代工市场的份额将为22%,比2010年的水平高出17个百分点(图1)

预计日本仍将是纯晶圆代工销售的最小市场,今年的市场份额仅为5%(比2010年的份额仅增长2个百分点)。预计到2020年日本的晶圆代工市场价值约为36亿美元,日本的纯晶圆代工销售份额预计将约为2020年美洲纯晶圆代工市场(351亿美元)的10%。

IC Insights认为,未来纯晶圆代工服务的日本市场只会略有增长。日本的无晶圆厂IC公司基础设施很小,预计未来五年不会增长太多。因此,预计日本晶圆厂需求的几乎所有增长都将来自利用IC代工服务的大量日本IDM(例如瑞萨,东芝,索尼等)。

海思和其他无晶圆厂IC公司在中国大陆的兴起增加了该国对代工服务的需求。图2显示了IC Insights列出的2018-2020年中国顶级纯晶圆代工厂家的销售额。总体而言,中国的纯晶圆代工销售额在2019年增长了10%,达到118亿美元,远好于去年纯晶圆代工市场总量下降1%的水平。此外,预计到2020年,对中国的纯晶圆代工销售将增长26%

如图所示,联电在中国的销售额增长最快,跃升了19%。增长的动力来自其位于中国厦门的Fab 12X的持续增加,该工厂于2016年底开业。该晶圆厂目前的月产能为1.87K 300mm晶圆。预计到2021年中期将完成每月25,000片晶圆的扩展。

在2018年跃升59%之后,台积电在中国的销售额在2019年又增长了17%,达到69亿美元。因此,去年台积电的销售额增长几乎全部来自中国市场,中国在该公司销售中所占的份额从2016年的9%增至2019年的20%,翻了一番以上。2020年,总部位于中国大陆的中芯国际和中国台湾的台积电在中国大陆的预计销售预计将增长将分别达到32%和30%。对于中芯国际来说,今年该公司在中国大陆的销售额将增长32%,这与该公司在2019年录得的中国销售额下降7%相比有了很大的转变。

去年下半年,台积电在中国的销售强劲,这得益于其向无晶圆厂IC供应商海思(HiSilicon)销售7纳米应用处理器。2020年上半年,台积电在中国的大陆销售额持平于每季度2.2至23亿美元。鉴于台积电向海思的设备出货已于9月中旬结束,因此该收入能否在20年4季度被其他中国公司的销售所取代尚待观察。

上一篇:电动车、5G将成为当下市场主流

下一篇:大力培养人才,集成电路专业设为一级学科

- SEMI:2024Q3 全球硅晶圆出货面积同比增长 6.8%、环比增长 5.9%

- 台积电5nm和3nm供应达到"100%利用率" 显示其对市场的主导地位

- LG Display 成功开发出全球首款可扩展 50% 的可拉伸显示屏

- 英飞凌2024财年第四季度营收和利润均有增长; 2025财年市场疲软,预期有所降低

- 光刻胶巨头 JSR 韩国 EUV 用 MOR 光刻胶生产基地开建,预计 2026 年投产

- Imagination DXS GPU 已获得ASIL-B官方认证

- arm召开2025二季度财报会,V9架构继续大获成功

- 新思科技携手ZAP亮相2024进博会:助力全球首创无屏蔽放疗手术机器人实现

- 铠侠将开发新型 CXL 接口存储器:功耗、位密度优于 DRAM、读取快于 NAND

- 使用 Infineon Technologies AG 的 TC1130 的参考设计

- LT1767EMS8E-2.5 双路输出 SEPIC 转换器的典型应用电路

- #第七届立创电赛#usb接口电流电压显示

- CAT4016 16 通道恒流 LED 驱动器的演示/评估工具

- 铜价指针表

- EVAL-ADV7842-7511,Advantiv ADV7842/ADV7511 视频编码器/解码器评估板

- LT1372IS8 低纹波 5V 至 -3V Cuk 转换器的典型应用

- 使用 Analog Devices 的 AD7714AR-3 的参考设计

- ADR550A 5Vout 高精度可调电压源的典型应用

- LDK120C08R 0.8V低压降稳压器典型应用(D版)电路

CADENCE高速电路板设计与仿真:原理图与PCB设计

CADENCE高速电路板设计与仿真:原理图与PCB设计 UA747FMQB

UA747FMQB

京公网安备 11010802033920号

京公网安备 11010802033920号