当下,半导体行业正在掀起一波新的整合浪潮,为一些高风险的市场竞争铺平了道路,同时也给在产品预计生命周期内提供持续支持的供应链带来了一定程度的混乱。

芯片制造商正在努力应付不断上升的设计复杂性,同时,随着继续维持摩尔定律变得更加困难和昂贵,芯片制造商拿不出未来设计的路线图,再加上标准不断演变、规则完全不同的新兴市场的涌现,催生了这波整合浪潮。

一些行业内部人士认为整合从来没有停止过,这次新的浪潮不过是持续数十年之久的并购活动的继续。但是最近几个月来,整合活动发生了一些新的变化:

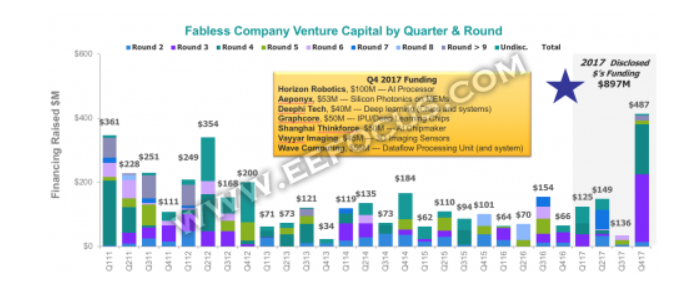

多年来,半导体领域对创业公司的投资首次大幅增加,特别是在机器学习、人工智能,汽车电子和云基础设施等市场中,出现了一大批新的创业公司,这么公司要么最终被收购,要么退出市场。

基准利率开始上升,这使得购买资产的借贷成本更加高昂,并增加了完成这些交易的紧迫性。

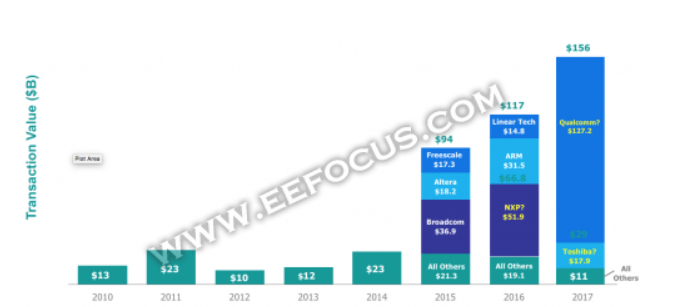

除了创业公司,还存在一些大型公司的收购,有时甚至会横跨多个市场板块,这种收购往往会导致公司内部一些业务的销售、分拆甚至关闭(见下图)。

所有这些活动在一个经过过去几十年演变得非常高效的行业中造成了一定程度的混乱。收购可能对产品支持和现有技术服务产生重大影响,这对于那些其中的设备预计可运行10年到20年的市场尤其麻烦。

此外,一方面为了继续专注于他们认定的核心竞争力,一方面为了帮助支付收购成本,合并后的公司正在分拆整个事业部,这使得上述这些问题变得越来越普遍。有时候,剥离出去的业务会出售给其它国家,买卖双方存在语言障碍,或者新创建的独立公司没有足够的资金继续提供与之前相同水平的产品。

“最大的问题是各种不同的交流障碍和不同的变体。”ClioSoft营销副总裁RanjitAdhikary说。“公司合并后,很多人会走掉,知识库和文档变得七零八落,原有的开发工作要么停止,要么更加碎片化,而且会损害对这些设计资源的访问控制。你可以在一些大型的合并活动中观察到这种现象,会产生很多IP的变体。在这些变体中,有的完全不会对外公布,也只有少数人可以访问它们。”

这在诸如移动市场上是一个大问题。昂贵的设计过程会产生许多衍生物,汽车和工业物联网市场也存在类似的问题,这类市场产品的生命周期可能高达十年以上,公司需要在整个生命周期内不断更新技术,以满足新的安全要求和新的协议。有时候,整合活动不一定给发起收购的公司带来预期的利益,而且并非所有公司都想接手已经陷入困境的业务部门。

西门子旗下公司Mentor的总裁兼首席执行官WallyRhines表示:“我们一直抱有美好的期望,你收购了一家IP公司,期待他们会做出下一代IP。但是让客户们继续使用下一代IP是非常困难的,因为总是会出现一家可以更快进入市场的新创公司。因此,我们希望每个使用我们的USB2.0IP的客户都会继续使用我们的USB3.0IP,结果我们发现还有很多其他公司也正在开发USB3.0。为了继续留住客户,我们应该提供增强性的功能和技术支持。技术支持是一把利器,它可以有效地阻击小公司,因为客户无论什么时候遇到问题,他们都会把锅甩给IP-无论IP是否有问题。其结果就是我们基本上成了客户设计团队的延伸,这种方式的成本很高。”

还有一种情况,假如一个以英语为母语的公司被分拆到一个英语是第二语言或者根本不使用英语的公司。“技术支持成了一个关键问题,”Adhikary说。“你需要管理所有数据,但如果数据的源头是英语,但是接收公司不使用英语,这时候就会带来问题。一个很简单的现象就是当你搜索IP时,你很难搞清楚公司支持哪些IP,不支持哪些IP。”

这里的一个关键问题是设计的复杂性在不断提高,特别是在最先进的节点上。

eSilicon公司总裁兼首席执行官JackHarding说:“随着每个新节点的出现,复杂性和成本都会上升,所以你承担不了失败。这意味着,你不能总是购买任务关键型IP,如果他们没有使用该IP制造自己的芯片,那么我们就有理由怀疑IP能否在硅片上正常工作。所以我们看到,内部IP和外部IP日益融合,比如,你可能需要一个半成品IP,以使其与设计的其余部分更加兼容,这时你需要在前端对它进行清理和修改。”

发生了什么变化

自从互联网时代结束以来,收购一直是半导体和EDA初创公司最受欢迎的退出策略。在过去五年中,收购对象已经转向包括MentorGraphics、Arm、飞思卡尔、博通、Cavium和MIPS等知名公司,以及越来越多的大型私营公司。亚马逊、谷歌、苹果、英特尔和一级汽车供应商也一直在进行自己的收购狂欢,现在的阶段就好像半导体产品以及开发它们所需的工具只有极少数潜在的客户了。

这里的不同之处在于促使这些公司进行收购的市场动态,这也影响了他们收购后或者保留或者销售或者分拆的业务。

“那些通过收购手段实现专业化的公司,他们可以提高盈利能力,”Mentor的Rhines说。“你看德州仪器公司,自从开始专注于模拟产品以来,他们的盈利能力就不断上升,2017年,他们的营业利润率达到了43%。恩智浦也是如此。2014年,其一般产品贡献公司收入的30%。在过去的五年里,他们一直在出售他们的标准产品业务,特别是在他们收购了飞思卡尔之后,他们的汽车部门收入从总收入的20%增加到40%。今天,他们的营业利润率也从20%增长到了约30%。”

Rhines不是唯一看到这种转变的人,Synopsys的董事长兼联合首席执行官AartdeGeus同样注意到了这种变化。“十多年前,当这种变化开始变得非常活跃时,我们中的许多人都担心这是否会成为半导体行业的终结,半导体行业是否停滞不前了,客户更少是不是不好?实际上,这些担忧纯属多虑。对于初创公司来说,半导体行业从来就不曾成熟。半导体行业确实成熟了,但是正是因为这种成熟导致了“技术经济性”的变化。一些公司的合并带来了两个机会,其一,合并使得公司的财务和经济可行性更高,从而有可能在保持盈利的同时在更具关键性的领域进行更多投资;其二,水平或垂直业务的拓展具备群聚效应,可以为进行投资背书。你所看到的实际情况是,很多公司针对性地进行了垂直整合,因为他们直觉地意识到一个新时代的来临,需要在一些垂直行业上进行特定服务。这方面的一个主要例子是正在进行中的高通-恩智浦收购案。从概念上讲,瞄准终端市场的想法很有意义,一些公司是专门针对垂直市场。”

这不一定对每个人来说都是坏消息。一大批新公司为新市场应用购买工具,让EDA从业者从中获益匪浅。

“我们已经帮助很多公司实现了一定程度的'技术经济性',这意味着,从技术执行的角度,通过更好地协调事物,并通过对我们的设计流程进行更多定义以便可以重复使用IP等设计资源,可以帮助公司实现成本节约。与此同时,我们也最终获得了更大的市场份额。在EDA的整合过程中,从技术的角度和从经济规模的角度来看,实际上也必须做同样的事情-保持“技术上”的经济可行性,因为在全球范围提供技术支持非常非常昂贵-这是一个自然的趋势,我们必须处于领先地位,而且,如你所知,技术前沿一直在不断向前推进。”

市场变化

随着数据容量的增加,技术前沿也不断扩展,改变了数据处理位置的动态分布。将网络边缘的一些哑巴传感器连接到一些非常强大的云端的思想在过去六个月中也发生了急剧的变化,现在的重点在于在边缘低功耗地进行数据预处理。简而言之,对终端市场而言,这些设计正在变得复杂而又独特,设计活动正四处爆发式增长。

“我们正在进入数据驱动型经济,”Cadence总裁兼首席执行官Lip-BuTan说。“所有的一切都是数据。很多传感器会收集数据。根据应用要求,我们正在转向智能时代。您需要收集数据并以极低的功耗处理数据。另一方面是我们将在云端进行扩展。今年已经投入了800亿美元资本支出和大量的人力建设基础设施。这种投资的效果和台积电投资无晶圆制造厂很相似。亚马逊、微软、谷歌和阿里巴巴正在构建大规模的基础设施,以极具成本效益的方式处理数据。随着时间的推移,您将看到云的大规模扩展,这将改变许多基础设施的要求。”

它也推动了许多创业活动,反过来又将催生大量收购活动。“如果你倒回去三四年,大多数行业的CEO都在问,‘手机行业正在放缓,接下来我们要做什么呢?’”ARM公司首席执行官SimonSegars说。“现在我们有了所有这些初创公司,那么我们应该收购哪一个?如果你看看机器学习这个领域,所有这些公司都得到了投资打造自己的机器学习芯片。几年前,没有人会向半导体初创公司投资。”

这种情形在中国尤其普遍。中国本土芯片设计企业数量正在呈爆炸式增长,这在很大程度上得益于中央政府对减少外贸逆差的关注,投资资金来自于国家资助的投资公司和地方政府的融资。

结论

投资半导体行业的风险资本正在迅速增加。并不是所有的投资都很有成效,而且在某些时候投资将会放缓,市场将比今天更快地进行整合。但是至少目前而言,大量新公司正在涌入,资金成本依然足够便宜,可以帮助金主快速地进行收购。

现在面临的挑战在于减少已经演变为疯狂竞争的收购活动的附带损害,最容易出问题的地方在于公司被收购后能否继续提供技术支持、记录和有效沟通。整个创业公司的“过度捕捞”问题似乎已经过去了,但随着公司和专业知识的快速更新,行业客户在未来几年可能会感受到这种影响。在一个越来越依赖于设计需要实现更长生命周期的行业中,这种影响可能会很大。

上一篇:居龙:中国集成电路产业靠钱堆不出来

下一篇:国产AI芯片遍地开花,可是否会沦为"PPT芯片"?

推荐阅读最新更新时间:2023-10-13 10:37

- 意法半导体披露 2027-2028 年财务模型及2030年目标实现路径

- 创实技术electronica 2024首秀:加速国内分销商海外拓展之路

- 欧洲三大芯片巨头,重新审视供应链

- 一场IC设计业盛宴!10场论坛 200位演讲嘉宾,300+展商亮相2万平米专业展会!

- 富昌电子于杭州举办技术日活动,聚焦新能源“芯”机遇

- 消息称铠侠最快明天获上市批准,市值有望达 7500 亿日元

- 美国政府敲定对格芯 15 亿美元《CHIPS》法案补贴,支持后者提升在美产能

- SK 海力士宣布量产全球最高的 321 层 1Tb TLC 4D NAND 闪存,计划 2025 上半年对外出货

- 三星电子 NRD-K 半导体研发综合体进机,将导入 ASML High NA EUV 光刻设备

美国杜邦公司-高效率与低成本的光伏电池技术的报告

美国杜邦公司-高效率与低成本的光伏电池技术的报告 专家解读手机芯片市场

专家解读手机芯片市场 嵌入式网络那些事:LwIP协议深度剖析与实战演练

嵌入式网络那些事:LwIP协议深度剖析与实战演练 OPA4345UA/2K5G4

OPA4345UA/2K5G4

京公网安备 11010802033920号

京公网安备 11010802033920号